【前編】東証再編により求められるIR戦術を徹底解説!-”目標”だけではなく”目的”を語るIRへ-

外部環境が急速に変化する中、環境変化に対応するように2022年4月、東京証券取引所の市場区分再編が行われます。その中で今企業から注目されているのが、会社の目指す姿に共感してもらい、期待してもらえる「ファンづくりのIR」の必要性です。

今回は、日頃大手企業のIR戦略をサポートしている株式会社リンクコーポレイトコミュニケーションズから、特に下記の3つの悩みを抱えるIR担当の皆さまに向けて、「ファンづくりのIR」を実践するためのポイントについて解説したセミナーを開催致しました。

①市場再編を控え、IR活動をどう改善していけばいいのかわからない

②どのように発信すれば投資家に自社の魅力が伝わるのかがわからない

③そもそも投資家が今ほしい情報とはどのような情報なのかを知りたい

登壇者プロフィール

株式会社リンクコーポレイトコミュニケーションズ

代表取締役社長 白藤 大仁

2006年株式会社リンクアンドモチベーション入社。同社の採用支援部門の事業部長を務め、業務効率向上コンサルティング等に従事。2015年には新規グループ会社を設立。企画室室長としてマーケティングやセールスプロセス構築のコンサルティングに従事した経験を持つ。多くの経営者及び経営ボードとの実務を経て、2019年に株式会社リンクコーポレイトコミュニケーションズの代表取締役社長に就任。「オンリーワンの、IRを。」をメインメッセージとし、企業のオンリーワン性を導き出すことで、IR活動や経営活動を支援する事業を行う。

株式会社a2media

取締役 小澤 一道

NTT系列のハウスエージェンシーにて15年にわたりPR・SP系のマーケティング・企画・制作に従事。2003年に株式会社a2mediaに入社。本国内のIR黎明期から、上場企業のべ数百社のIR活動をコミュニケーションの側面から支援。2017年に株式会社a2mediaがリンクアンドモチベーショングループにグループイン。カンパニー長として、引き続きIR領域における顧客支援に取り組む。

株式会社リンクイベントプロデュース

広江 朋紀

HR領域のエキスパートとして、採用、育成、キャリア支援、風土改革に約20年従事。

講師・ファシリテーターとして、上場企業を中心に1万5千時間を超える研修やワークショップの登壇実績。

株式会社リンクアンドモチベーション社の講師育成総責任者の経験も持つ。

投資家の反応を知り、一方通行コミュニケーションからの脱却を目指す

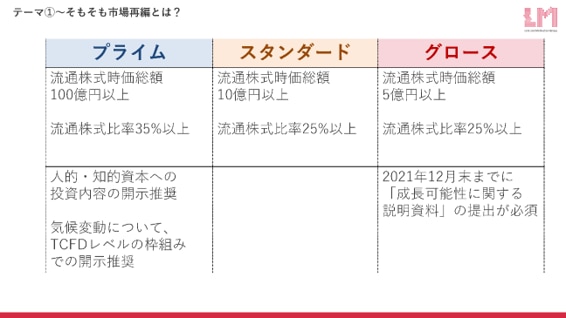

リンクイベントプロデュース 広江:東京証券取引所(以下「東証」)には、市場第一部、市場第二部、マザーズ及びJASDAQ(スタンダード・グロース)の4つの市場区分があります。その中で2021年7月に正式に発表されたのがそれら4つの市場区分の再編です。2022年4月4日に、現在の市場区分を「プライム市場・スタンダード市場・グロース市場」の3つの市場区分に見直すことが明らかにされました。本日のセミナーではまず、そもそも市場再編とは何であるのかについてお伺いしたいと思います。

a2media 小澤:企業の皆さまは、市場再編に向けて東証から要求されているレギュレーション(規定・ルール)への対応に非常にご苦労をされているのではないかと思います。確かにレギュレーションに対応していくことは非常に大事ですが、東証の市場区分の再編がなぜ行われるのか、その理由を忘れてはいけません。今回のセミナーではまずその背景についてご説明いたします。

東証が市場区分再編を行うに当たって、課題は大きく3つあったと言われています。

1つ目は、市場コンセプトが曖昧になっているという課題感

2つ目は、持続的な価値向上への動機付けが非常に不十分になっているという課題感

3つ目は、機能性と市場代表性を持つ指標というものが不在であるという課題感

です。

1つ目は、各市場に属する企業の特徴が時を経て曖昧になってしまっているということです。本来市場区分は、投資家が投資をする際に着眼点を分ける区分であるべきであるというのが世界的なスタンダードと言えます。例えばいわゆるトップ市場について言うと、その国を代表する指標ということで、投資家の目が集まります。さらに新興市場について言うと、やはり成長性が注目される。要は、区分に応じて、投資家の評価するポイントが変わっていくはずなのです。

2つ目は、特定の市場に所属する企業が多くなることで、市場としての魅力が薄まってしまっているということです。東証一部に関して言えば、全上場企業の半分以上がそこに所属することとなり、日本のトップ市場としての魅力が見えなくなってしまいました。そこで、今後は投資家の方が企業・銘柄を選択しやすくなる環境づくりをするため、日本の代表市場としてのプライム市場をはじめ、各市場においての特性を際立たせていくこととなりました。

そして3つ目ですが、ここで市場区分再編後の各市場の特徴を見てみましょう。

プライム企業は、グローバルに通用する、日本のリーディングカンパニーであるべきです。スタンダード企業は、ドメスティックではあるけれども、信頼感の高いパブリックカンパニーであると言えます。グロース企業は、成長に力点を置いた、ハイリスク・ハイリターンな成長企業が属していくという考えです。

このように、各市場に対してきれいな色付けをしていきたい、というのが市場区分再編の本来の目的です。

しかし、レギュレーションはあくまでレギュレーションなので、ただ従えば良い、という話ではないと考えています。そもそも市場区分の再編というのは、投資家に自分たちを見つけてもらう、自分たちを認めてもらうための色付けが目的であるとするならば、それに即したIR及び情報開示を行う必要があります。

広江:白藤さんはさまざまな企業のご担当者や経営者の皆さまと接する機会が多いかと思います。経営者はどのように捉えてらっしゃるのか、あるいは白藤さん自身、どのようなご見解をお持ちなのか、お聞かせいただけますか。

リンクコーポレイトコミュニケーションズ 白藤:私は、これは目的なのか、目標なのか、そこをしっかり見定めることが重要だと感じます。要は、市場区分を再編することは、決して目的ではないはずなのです。

目的とは、この日本経済の発展であり、より人生・人類の豊かさを提供すること。私たちの生活の豊かさであり、質の向上を提供するための、社会の発展が最終的な目的になると思います。何か再編におけるルールに適応することだけを目的にしてしまうと、やるべきことを違えていくような、そんな気がしてなりません。

よく、目的と目標というのがあって、この「目」を取ってくださいという話をします。目的は的、目標は標(しるべ)となります。陥りがちなのが、目標というものを目的化してしまうこと。つまり、社会の発展というものに根差さなければいけないのに、この再編のルールというものに適応することを企業が目的にしてしまうということです。そうなると、やはり何を守らなければならないのかという、ダウンサイドリスクにだけ着目してしまい、この本来の市場区分再編の目的には合致しなくなってしまいます。ここを改めて企業の皆さまと一緒に見定めていく必要性が非常に大きいのではないかと思っています。再編によって変わっていく部分と、普遍的に守っていかなければならないことは忘れないようにしたいものです。

広江:この目的と目標をしっかりと捉えて発信する会社と、そこをとり違えて、そのまま推進してしまう会社の間では、大きな差が生まれてしまう気もします。今後どのような状況になると思われますか。

小澤:やはり旧来、日本の株式市場及び上場企業は金融商品取引法や会社法といった法律に縛られて、開示を考えてきました。その上で取引所の要請というものに応えるので、それだけでIR担当の皆さまは繁忙で日々追われるという状態だったと思っています。

逆にいうと、だからこそ、これまではルールに従えば安心だったのですが、今後特にプライム市場の企業はグローバルな資金を獲得することも踏まえると、その企業らしいメッセージを発信することが必要になってきます。それを活用しながらもしっかり自社の良さ、伸ばしたいところや戦略がはっきりと見える、つながるというメッセージの発信の仕方を考えていく必要がある時代になっていくと思います。

ルール適応の開示だけではなく、一貫したメッセージ発信を

広江:ありがとうございます。この東証市場再編の変革期の中では、いかに投資家に自社らしいメッセージを届けていくのか、が大事ということですね。では、次の問いです。今度は投資家の目線から考えてみたいと思います。これからの投資家の期待はどんなところに集まっていくのでしょうか。

小澤:まずプライム市場に関して一言で言うと、やはりサステナビリティに対していかに配慮をしているかが求められるでしょう。そもそもプライムの企業は、東証市場の第一部に属していたということで、事業や財務といったお金の部分に関しては、市場からある一定の評価をされているということになります。つまり、成長性や事業安定性だけではなく、企業として社会に適合しながら持続していけるか、さらに安定的に成長できるかという点を世界の投資家は見ているのではないかと思います。

逆に、グロース市場の企業に求められるのは、成長性だと思います。しかし、今言われている成長性とは、以前のいわゆるベンチャー企業が言っていた「一発当たってなんぼ」という世界ではなくなってきているというのが正直なところです。

もちろん、事業に将来性を感じさせるというのも重要ですし、経営戦略の中にそのような事業をどう生かすかといった要素を盛り込んでいるということも非常に大事です。しかし、社会の課題やニーズにどれだけ応えていけるサービスや商品を提供できるのかというのが今後重要な観点です。

例えばSDGsやESGへの対応の中でも、特に人材の部分にどう投資しているかはしっかり見られていくのではないかと思います。そういった点がこれからのグロース、成長する会社に求められる情報開示であると我々は考えています。

広江:それでは、そういった投資家の視点も踏まえながらプライム市場、あるいはグロース市場ではどんな取り組みをしていけばいいのでしょうか。

白藤:今、企業が守るべき項目の量は限界値に来ていると言われています。つまり、これから何が起こっていくかというと、企業のサステナブルな発展に寄与する指標が何なのか、精査が始まっていくと考えられます。

もちろん産業ごとに単純に測れないものではありますが、投資家の方々からよく聞くのは、一様な指標があるはずだということです。企業は必ず拡大期と多角期と再生期を繰り返して発展していくものですが、一貫して発信するメッセージについては「プライムだからこう、グロースだからこう」などという差をつけるべきではないと思います。

企業が自社のメッセージを市場に対して思い切り発信をすることさえできれば、そのメッセージに対して投資家の皆さまはちゃんと期待をかけたい、という思いを、強く持ち始めているのではないでしょうか。つまり、投資家の方々も、安く買って高く売るだけの短期的な「投機」ではなく、企業と長期的な関係性を築く「投資」をしたいと考えていらっしゃるのだと思います。

企業がこの期待を受けとめるためには、単純にルールに適応するだけではなく、先程小澤さんも触れていらっしゃったサステナビリティ性を指標として投資家に対して発信していくことが非常に重要になってくるのではないかと思います。

そして、そのメッセージを発信する役目を担っているのがIR担当の皆さまなのだと思います。ご自身たちが今後の未来につながる、社会を発展させていくためのメッセージを担うと思って、メッセージを発信していただきたいですね。

ファンづくりのIRとは、人的資本と理念の発信

広江:期待という言葉がありましたが、投資家は何に着眼点をおいて期待していくのか、ぜひ最後にお話しいただきたいと思います。

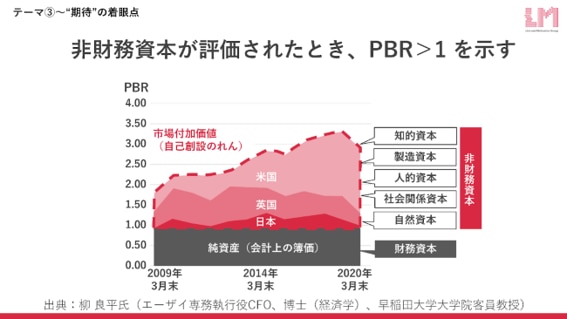

小澤:期待の着眼点を紐解いていく上で、1つグラフをみていただきたいと思います。

こちらは、エーザイ株式会社のCFOであり、経済学の博士でもある柳良平先生が提唱しているIIRC-PBRモデル※1のグラフです。

※1 IIRC-PBRモデル:企業価値を構成する6つの資本の価値関連性を示したもの

通常、企業の会計上の簿価である純資産、財務資本に対してPBRは1を示しますが、株式市場においては往々にして1倍以上のPBRがつきます。これは、1倍を超える部分が非財務資本として捉えられ、それをふまえた企業の将来価値を投資家が算定することによって行われるものです。

たとえば米国は3倍前後と非常に高い期待が寄せられているのに対し、日本は1倍前後にとどまっています。これはすなわち、今現在の価値から将来の価値につながる非財務情報が市場にきちんと伝わっていないということが起きているからだと考えられます。今サステナビリティという観点で非財務情報をしっかりと伝えることが大事だと度々言われているのは、こういった背景もありますね。

企業はもっと非財務情報を伝え、それによって将来の価値を市場に訴求していくこと、そしてそれによりファンづくりのIRをしていくことが重要だと思います。

広江:「ファンづくりのIRを」というメッセージを最後にいただきましたが、改めてここに込めている思いを白藤さんにもお伺いしたいと思います。

白藤:今、企業が投資家及びステークホルダーにお伝えすべきは、企業理念と人的資本です。正直これに尽きると思っています。

企業の資本としてあげられる6つの資本(財務資本、製造資本、 知的資本、人的資本、社会・関係資本、自然資本)というものがありますが、この中の5つの非財務資本を並列ではなく、構造的に捉えてみるのが良いのではないでしょうか。

例えば知的資本、これを生み出すのは人的資本、人です。製造資本というのも扱うのは人ですし、これを生み出すのも人です。社会・関係資本というものも、実際に誰がどう関係するかというと、人が関係するわけであり、自然資本もやはり人がどう扱うかということになります。

そうなると、やはり外形的な要因と非財務資本をどのようにサステナビリティ性を担保した上で扱っていくのかというと、根っこにある人的資本が非常に重要だろうと考えています。

そして、その人的資本を束ねていくのは間違いなく企業の理念であり歴史です。だからこそ、企業はこの2つをしっかりと見据えた上で、将来の事業発展というものを目指していく必要があります。

そうすれば、端的な数字で語るだけではなくて、この企業が何者であり何を果たす存在であり、何を大切にしてどんな世界を見据えているのかというところが市場に伝わることになります。そうなればどんどんファンが増えていくわけですね。やはり時代はそのように変化していきますし、企業はそのような胆力を持って発展していく必要があると思います。

この人的資本というものに根差した企業理念をしっかりと見据えて企業発展、社会発展というものを目指していくということが重要だと感じています。ぜひ皆さまと共に私たちも目指していきたいですね。